イースクエア社長、本木啓生の視点 #6

マテリアリティを起点とするサステナビリティ経営

- 選択と集中による競争力強化 -

2023年9月1日

株式会社イースクエア代表取締役社長 本木 啓生

これからの企業経営においてサステナビリティ追求の必要性については論を俟たないが、闇雲にサステナビリティに取り組めば良いということではない。手当たり次第にサステナビリティ課題に取り組もうとしても、高い成果は望めず、資金を浪費し従業員は疲弊し企業価値を損なう結果となりかねない。限られたリソースを有効に活用して価値を創出していくことが企業経営のポイントだとすると、サステナビリティ経営においても選択と集中は欠かせない。その際に鍵となるコンセプトがマテリアリティとなる。

報告におけるマテリアリティ

サステナビリティ報告書がまだ黎明期の頃、ジョン・エルキントン氏は強弱つけずに様々な情報を詰め込んだ報告書を絨毯爆撃型の報告書と称した。まだ、サステナビリティ報告においてマテリアリティの概念が一般化される前の話である。絨毯爆撃型の報告書では、その読者はサステナビリティ情報の羅列を漠然と眺めることになり、いったい当該企業が何を重視しているのかが分からず、迷路に迷い込むことになる。一方、企業サイドも自社の重要な課題を理解せずにサステナビリティ開示をするということは、取り組みにおける取捨選択がされていないことになり、戦略がないということになる。企業経営を行う上で、事業に直接的・間接的に関係する社会・環境課題を挙げれば切りがない。だからと言って、数多あるサステナビリティ課題に手当たり次第に取り組むことはできないし、重要性の高くないサステナビリティ課題に優先的に取り組んでしまったとしたら、競争力の強化とは無関係の活動となる。

SASBが成し遂げた偉業

ジーン・ロジャースが、業種特有のマテリアリティに注目したのは、自身の共同研究による「From Transparency to Performance(仮訳:透明性からパフォーマンスへ)」と題したペーパーが基になっている。同ペーパーは、非財務重要課題とそれを業種ごとに適用することについて研究したもので、非常に大きな反響があったことをきっかけに、業種別基準の開発に向けた道を模索し始め、2012年のSASBの設立に至っている。SASBでは、2012年10月に米国の上場企業がSEC(米国証券取引委員会)に提出を求められている様式において、サステナビリティのマテリアリティを開示していくための基準作成に着手した。約6年間の基準策定プロセスには、2,800人を超える専門家が参加することになり、2018年11月に「SASBスタンダード」として11セクター77業種の基準が示された。投資家をターゲットとしており、財務状況や業績に影響をもたらすであろうと考えられるESGの要素について選定しているのだが、SASBでは、「投資家の関心がある」ということと「財務的な影響があるという証拠」の2つの基準をクリアしていることが、選定の条件となっている。

そして2023年6月に発行されたサステナビリティ全般の情報開示基準(IFRS S1)には、マテリアリティを特定するに当たり、「企業は、SASB基準に含まれる開示項目に関連する指標を参照し、その適用可能性を検討しなければならない」と明記された。ロジャースの始めた研究が、今や情報開示の世界標準になったといえよう。

ISSBが定義するマテリアリティとは

ISSBが開発したIFRS S1の目的は、「一般目的財務報告書の主要な利用者が、企業へ資金を提供することに関連する意思決定を行う際に有用な、サステナビリティに関連するリスクと機会に関する情報を開示することを企業に要求すること」と明確化しており、サステマテリアリティを起点とするサステナビリティに関連するリスクと機会とは、「短期、中期、長期のいずれにおいても、会社の見通し、キャッシュ・フロー、資金調達、資本コストに影響を及ぼすと合理的に予想される、サステナビリティに関連するすべてのリスクと機会」としている。そして、マテリアリティの判断は企業固有のものだということを前提に、マテリアリティの特定について、「企業のサステナビリティに関連する財務情報の開示の文脈においてマテリアリティであるかどうかを評価しなければならない。情報がマテリアルであるかどうかを評価する際には、企業は、定量的及び定性的な要素の両方を考慮しなければならない。例えば、企業は、サステナビリティに関連するリスクや機会が企業に及ぼす影響の大きさや性質を考慮することができる。」としており、投資家視点でのマテリアリティ開示が今後のサステナビリティ報告の鍵になることを示している。

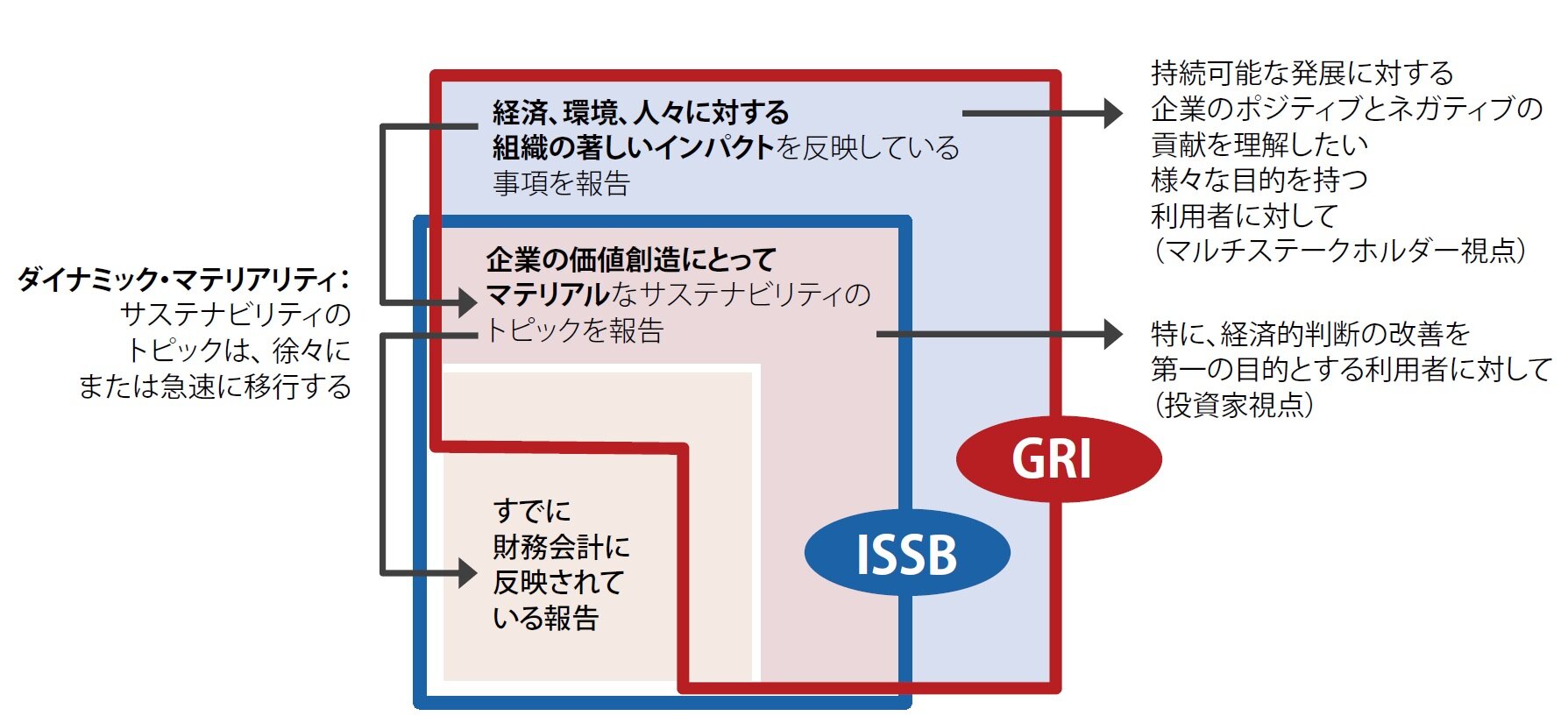

マルチステークホルダー視点の検証

一方、1997年に創設され、サステナビリティ報告のスタンダードとして認識されるGRIが定義するマテリアリティは、「組織が経済、環境、人々(人権への影響を含む)に与える最も著しいインパクト」であり、マルチステークホルダー視点のマテリアリティとなっている。ISSBは、投資家がターゲットとなるため、投資家視点によるシングル・マテリアリティを採用しているのだが、2024年以降に段階的な適用が予定されているEUのCSRD(企業サステナビリティ報告指令)はGRIを参考にダブル・マテリアリティすなわち、投資家視点のマテリアリティとマルチステークホルダー視点のマテリアリティの2つの視点で評価をすることを求めている。

CSRDでは具体的には、「事業者の活動が人々や環境に与えるインパクトと、サステナビリティ事項が事業者に与える影響の両方について報告することを求めている。これはダブル・マテリアリティの観点と呼ばれるもので、事業者に対するリスクと事業者によるインパクトがそれぞれのマテリアリティの観点となる」と説明しており、2つの視点を求めるものとなっていることがわかる。

マテリアリティと企業業績

マテリアリティの取り組みと企業業績との関係性を分析した学術論文として注目されたのが、ハーバード・ビジネススクール教授のジョージ・セラフェイムらが調査研究を行った「Corporate Sustainability; First Evidence of Materiality(仮訳:コーポレート・サステナビリティ:マテリアリティの最初の証拠)」となる。本ペーパーでは、約2,300社の企業を分析した結果、自社業界に関連するESG関連のマテリアリティに取り組み、その改善が見られた企業は、競合他社と比較して年3%を超えて業績が良くなっていたことを論じた。逆に、自社業界とは関連性が少ないマテリアリティに改善が見られた企業は、競合他社との業績にほとんど差がなかったことを指摘している。どのESG課題がマテリアルなのかを理解して、その課題に集中して取り組むことが重要だということを示唆しているのだが、この調査でマテリアリティの特定として参照しているのがSASBである。つまり、企業自らが選択したマテリアリティではなく、様々な専門家による検証のプロセスを経て業種ごとに特定されたマテリアリティを用いている。

企業経営への組み込み

どれくらい長期で物事を考えるのかによって、ステークホルダーをどの範囲で検討するのかが変わってくる。つまり、投資家のみを念頭におくのか、それともNGOや一般市民、国際社会なども念頭におくのかということである。前者は、投資家が企業価値の創造をどのくらいのレンジで見ているのかにもよるが、後者は企業価値とは関係なく、自社の事業活動が社会や環境に及ぼすインパクトであり、多様なステークホルダーの関心事ということになるので、自ずと長いスパンで捉えるようになる。一方で、企業が影響を与える社会課題や環境課題は、社会の認識や時間の経過とともに企業の価値創造にも影響を及ぼすものになっていく可能性があり、表裏一体でもある。このことはダイナミック・マテリアリティと称され、もともとマルチステークホルダー視点のマテリアリティだったものが時間の経過とともに投資家視点のマテリアリティに変わり、そして財務会計に直結するマテリアリティへと移り変わる可能性を示している。

サステナビリティへの挑戦は、自社の事業課題としての内的な課題への対応ではなく、事業に関連したサステナビリティの文脈の中でマテリアリティを捉えていくことが必須となる。自社にとってのサステナビリティ課題をステークホルダーの意見にも耳を傾け注意深く特定することで、取り組みの選択と集中をすることができ、企業経営に本格的に組み込む第一歩となっていく。選びぬかれたマテリアリティは、企業価値向上に直結するとともに、情報開示も洗練されたものに進化させていく原動力となるはずである。

この記事は、(株)イースクエアが運営するサステナビリティ先進企業のネットワーク「フロンティア・ネットワーク」の季刊誌に掲載した記事です。

→フロンティア・ネットワークについては、 こちら をご覧ください。

→イースクエアのサステナビリティ経営支援については、 こちら をご覧ください。